Praxisübernahme / Praxisübergabe

Bei der Übernahme bzw. Übergabe einer Praxis gibt es eine ganze Reihe von Themen, die frühzeitig analysiert werden müssen. Es lohnt sich also, die richtigen Überlegungen anzustellen und mit Spezialistinnen/Spezialisten zusammenzuarbeiten. In diesem Artikel können wir diese Themen, die je nach gewähltem Ansatz eine tiefgründigere Analyse erfordern, nur kurz vorstellen. Die folgenden Punkte sind insbesondere für Praxen, die als Einzelfirma geführt werden, relevant. Für eine juristische Person (AG, usw.) kommen weitere Aspekte hinzu. Wir werden hier nicht ins Detail gehen, da knapp 85 Prozent der Praxen als Einzelfirmen geführt werden. Eine externe Beratung ist unerlässlich.

Praxisübergabevertrag – Allgemeines

Die Übergabe einer Praxis erfolgt mit einem schriftlichen Vertrag, in welchem die Adresse der Praxis, die Gegenstand des Verkaufs ist, das Übergabedatum und die Namen der involvierten Parteien aufgeführt sind. Es ist wichtig, die Vertragsparteien genau zu bezeichnen.

Wir empfehlen Ihnen ein Inventar der zu übernehmenden Praxiseinrichtung und des Materials zu erstellen und festzulegen, wer die Kosten für die Entsorgung von nicht übernommenen Objekten übernimmt. Diese Listen bilden einen Anhang zum Vertrag und sind dazu gedacht, böse Überraschungen am Tag der Übernahme zu vermeiden.

Zudem ist es wichtig verschiedene Szenarien im Vertrag vorzusehen. Es kann beispielsweise sein, dass zwischen der Unterzeichnung des Vertrages und der Übergabe der Praxis gewisse Objekte (Möbel, Geräte) repariert oder ersetzt werden müssen oder dass eine der Vertragsparteien arbeitsunfähig wird oder stirbt. Es muss also bestimmt werden, wer die Kosten in einem solchen Fall zu tragen hat.

Weitere wichtige Punkte des Praxisübergabevertrages sind:

Patientendossier

Das Patientendossier ist nicht nur ein Werkzeug für die Ärztin / den Arzt, es dient auch als Beweismittel im Streitfall. Die Käuferin oder der Käufer muss sich verpflichten, die Dokumente während 20 Jahren nach der letzten Behandlung aufzubewahren. In jedem Fall darf die Käuferin oder der Käufer die Krankengeschichten nur mit dem Einverständnis der Patienten einsehen.

Übernahmepreis und Zahlungsmodalitäten

Ein wesentlicher Bestandteil des Vertrages ist der zu bezahlender Preis und die Zahlungsmodalitäten. Er wird im Rahmen der Verhandlungen zwischen Verkäuferin/Verkäufer und Käuferin/Käufer festgelegt. Eine Praxisbewertung bildet eine nützliche Grundlage für die Verhandlungen.

Die Zahlungsmodalitäten können unterschiedlich sein. Entweder bezahlt die Käuferin oder der Käufer den Gesamtpreis bei der Praxisübernahme oder er leistet mehrere Ratenzahlungen. In der Regel erfolgt die erste Zahlung bei Vertragsunterzeichnung und die zweite bei der Übernahme. Manchmal erfolgt die zweite Zahlung in zwei Raten. Wir empfehlen Ihnen die Ratenzahlungen nicht über einen zu langen Zeitraum zu erstrecken. Sorgen Sie für eine steuerliche Optimierung des Verkaufs / Kaufs der Praxis mit Unterstützung Ihrer Treuhänderin oder Ihres Treuhänders.

Wert

Um den Preis der Praxis festlegen zu können, müssen Sie deren Wert kennen. Wir werden häufig für Praxisbewertungen angefragt (Einzelfirma oder AG/GmbH). Eine solche beinhaltet die folgenden zwei Elemente: den materiellen Wert (Inventar) und den immateriellen Wert (Goodwill). Der Goodwill, der weder unmoralisch noch illegal ist, bietet der Nachfolgerin oder dem Nachfolger die Gelegenheit, eine bereits funktionierende Firma zu übernehmen und damit ohne Zeitverlust weiterzuarbeiten. Der Goodwill kann als Aufpreis und «Anerkennung» für eine gut etablierte und geführte Praxis betrachtet werden. Es gibt zahlreiche Berechnungsmodelle. Der von FMH Services (Consulting) berechnete immaterielle Wert basiert auf einem Prozentsatz des durchschnittlichen Umsatzes der letzten drei bis fünf Jahre, der aufgrund der Praxisbesonderheiten, wie beispielsweise das Personal, der Standort, die Betriebskosten der Praxis, usw., gewichtet wird. Der materielle Wert wird mittels Abschreibung der Sachanlagen berechnet, wobei davon ausgegangen wird, dass diese nutzbar sind und in der Praxis verbleiben. Um eine AG/GmbH zu bewerten, müssen weitere Positionen berücksichtigt werden, wie zum Beispiel die stillen Reserven und weitere Bilanzposten.

Personal

Bei der Übernahme einer Praxis übernimmt die Käuferin oder der Käufer automatisch die mit dem Personal bestehenden Vertragsverhältnisse (Arbeitsvertrag, 2. Säule, usw.), es sei denn, das Personal lehnt diese ab (Art. 333 OR) nachdem es von der Verkäuferin oder vom Verkäufer rechtzeitig über die Übernahme informiert wurde. Eine Kündigung der Verträge durch die Verkäuferin oder den Verkäufer und die anschliessende Wiedereinstellung desselben Personals durch die Käuferin oder den Käufer ist nicht erlaubt.

Nun kommen wir zu verschiedenen Punkten, die insbesondere die Ärztinnen und Ärzte betreffen, die eine Praxis eröffnen wollen. Darin sind aber auch einige Punkte aufgeführt, die für Ärztinnen und Ärzte, die ihre Praxis übergeben wollen, interessant sein können.

Rechtsformen

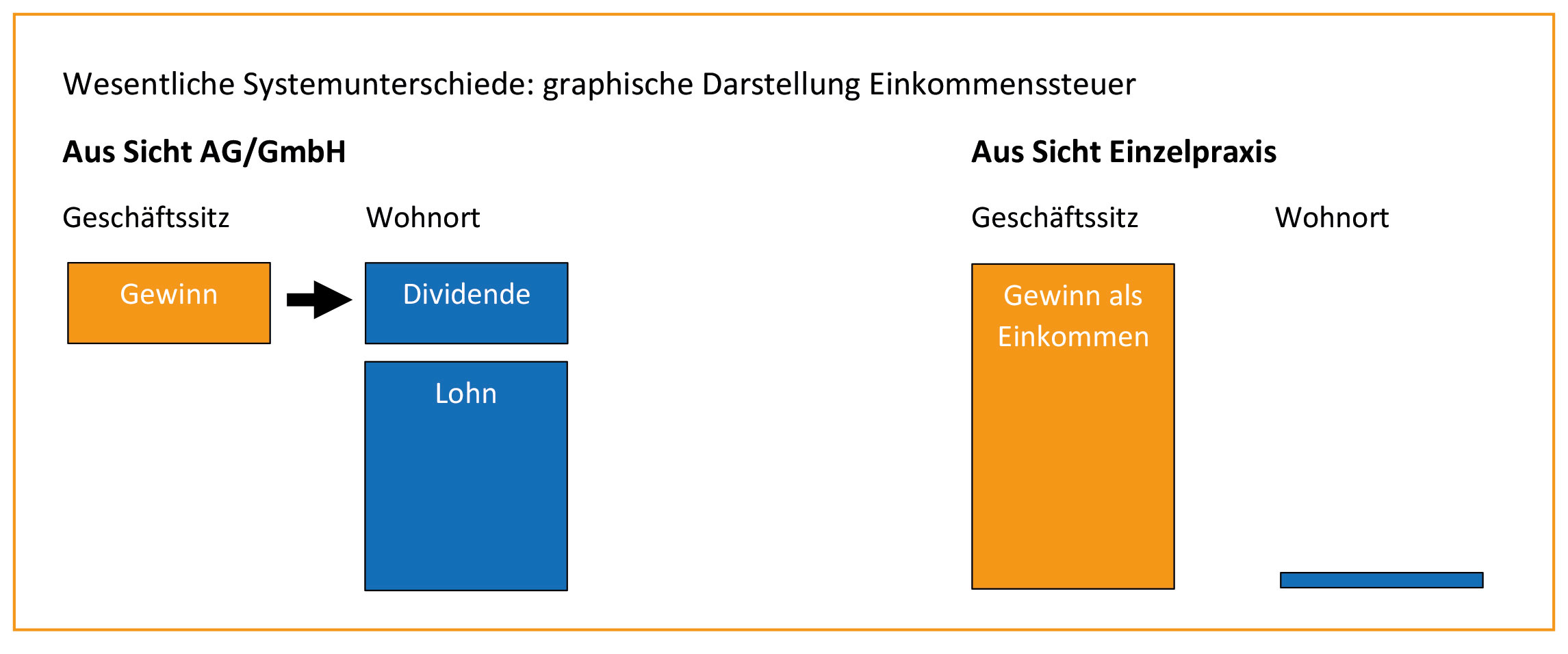

Eine Arztpraxis kann als Einzelfirma, als juristische Person (AG/GmbH) oder als einfache Gesellschaft betrieben werden. Viele Ärztinnen und Ärzte wollen eine AG/GmbH gründen, häufig ohne dabei über die konkreten Folgen nachzudenken. Bevor man eine Rechtsform wählt, ist es wichtig, seine persönliche Situation zu analysieren. Es müssen verschiedene Themen wie die Steuern (Doppelbesteuerung), die Vorsorge, die Gründungskosten, die gewünschte Flexibilität, die Anzahl der in der Praxis tätigen Ärztinnen und Ärzte, usw. berücksichtigt werden. Die Ärztin oder der Arzt, die/der sich für eine AG/GmbH entscheidet, wird damit zum Angestellten der von ihr/ihm gegründeten Struktur. Dies bedeutet, dass die Zulassung zur Abrechnung und die ZSR-Nummer auf die Firma lautet.

Versicherungen

Den Ärztinnen und Ärzten in der Privatpraxis empfehlen wir Versicherungen zur Abdeckung von bestimmten Risiken abzuschliessen. Dazu gehören die Lohnausfallversicherung, die Sachversicherung, die Berufshaftpflichtversicherung, die Diebstahl- und Elementarversicherung oder auch die Cyberversicherung und die Rechtsschutzversicherung. Letztere kann insbesondere im Falle von Streitigkeiten im Bereich Arbeitsrecht, Mietrecht, usw. von Nutzen sein. Es ist auch wichtig, sämtliche Versicherungen für die Arbeitnehmerinnen und Arbeitnehmer (AHV/IV/EO, ALV, BU, NBU, BVG) abzuschliessen, ohne dabei die eigene Vorsorge zu vergessen. Zudem sollten die Ärztinnen und Ärzte, die ihre Praxis übergeben sicherstellen, dass ihre Berufshaftpflichtversicherung mögliche Streitfälle, während 20 Jahren nach der Berufsaufgabe deckt.

Business Plan

Der Business Plan beinhaltet die wichtigsten Eckdaten zur Praxis und deren Funktionsweise. Es handelt sich um eine Machbarkeitbeurteilung des Projektes. Im Text sind die wesentlichen Punkte der Vision und der Rahmenbedingungen der zukünftigen Praxis zusammengefasst: die Betreiber, das Personal, den Praxisstandort, das Marketing, die interne Organisation, die Strategie, die Rechtsform und eine Analyse der Chancen und Risiken der Praxis. Der finanzielle Teil zeigt die finanzielle Entwicklung der Praxis, d.h. die potenziellen Einnahmen, die Kosten, die Investitionen und die Finanzierung auf. Die Qualität des Dossiers wird sich im Falle von Kreditanträgen auf die Bonität auswirken. Beginnen Sie also rechtzeitig mit Ihren Überlegungen und Vorbereitungen, bevor Sie den Schritt in die Selbständigkeit wagen (wenn möglich ein Jahr vorher) und holen Sie sich dafür die nötige Unterstützung.

Fazit

Die Übergabe bzw. Übernahme oder die Gründung einer Praxis sind langfristige Projekte, die zahlreiche Themen betreffen, die besprochen und analysiert werden müssen. Dies erfordert häufig mehr Zeit als man denkt. Wichtig ist in jedem Fall, die entsprechende Unterstützung durch Spezialistinnen und Spezialisten in Anspruch zu nehmen, um sämtliche Aspekte zu berücksichtigen und Fehler zu vermeiden.

Olivier Dousse

Consultant

Überschuldung – Achtung bei der Übernahme einer Arztpraxis AG/GmbH

In der Schweiz stehen sehr viele Arztpraxen kurz davor, altershalber ihre Nachfolge regeln zu müssen. Ein Verkauf wäre der Idealfall. In der Realität gestaltet sich das meistens sehr schwierig und anspruchsvoll. Interessenten/-innen, die eine Praxis übernehmen wollen, sind rar. Die zu verkaufenden Arztpraxen werden entweder in der Rechtsform einer Einzelunternehmung oder einer AG/GmbH geführt.

Herr Brenner, worauf muss ich achten, wenn ich eine Arztpraxis kaufen will, die in der Rechtsform einer Aktiengesellschaft geführt wird?

Zuerst geht es um Informationsbeschaffung. Ich benötige Unterlagen wie die letzten drei Jahresabschlüsse, detaillierte Umsatzstatistiken, Auswertungen eines Trustcenters, Revisionsberichte und wenn möglich eine aktuelle Praxisbewertung. Allenfalls ist eine Due Diligence (Überprüfung) empfehlenswert. Ebenso wäre eine Kopie des aktuellen Mietvertrags mit Grundriss sinnvoll.

Woraus sehe ich, dass eine Arztpraxis in der Rechtsform einer AG gesund und nicht überschuldet ist?

Wichtig sind Liquidität, das Verhältnis von Fremdkapital zu Eigenkapital und die Rentabilität der Praxis. Eine aktuelle Bilanz zeigt, ob das Fremdkapital (die Schulden) höher ist als die Aktiven. Dann besteht rein formell eine Überschuldung. Im Detail lohnt sich hier die Überprüfung durch einen auf Arztpraxen spezialisierten Treuhänder. Natürlich gibt es auch sehr viele Informationen und Faktoren einer Praxis, die auf finanzielle und administrative Probleme hindeuten können. Meistens sind die Grundübel mangelnde Führung der Praxis, mangelhafte und nicht nachgeführte Buchhaltung und chaotische Administration. Im Umfeld der Praxis ist z. B. zu hören, dass eine hohe Fluktuationsrate beim Personal besteht. Rechnungen würden nicht pünktlich bezahlt, oder es liefen sogar Betreibungen. Wie erfahre ich das? Im Umkreis einer Arztpraxis wird dies sehr schnell bekannt. Früher oder später erfahren das die meisten Berater, die in diesem Bereich tätig sind.

Wie gehe ich als Käufer/in bei der Übernahme einer Arztpraxis AG konkret vor?

Neben den zu beschaffenden Unterlagen und Informationen benötigt der/die Käufer/in ein Budget mit Investitionsplan, Planerfolgsrechnung und Liquiditätsplan. Daraus geht hervor, ob die Praxisübernahme lohnenswert ist. Entscheidend ist nicht, wie viel Umsatz der Vorgänger mit der Praxis erzielt hat, sondern wie viel Umsatz mit entsprechenden Konsultationen ich als Käufer/in erzielen kann.

Was ist ein Share Deal?

Bei einem Share Deal werden die Aktien einer Praxis AG verkauft. In der Arztpraxis AG befinden sich Positionen wie z. B. Bankkonto, Patientenguthaben per Stichtag, Medikamentenlager, Apparate und Instrumente sowie als Fremdkapital noch unbezahlte Kosten (Verbindlichkeiten). Die Praxis geht als Ganzes an die Käuferin über. Alle bestehenden Verträge zwischen der AG und Dritten, wie Arbeitsverträge, Mietvertrag, Leasingverträge, bleiben weiterhin bestehen. Eher selten ist ein Asset Deal, das heisst der Verkauf einzelner Aktiven.

Kann ich als Käufer/in für die Finanzierung des Aktienkaufs mein bisher angespartes BVG-Guthaben beziehen?

Wenn ich Aktien einer Arztpraxis kaufe und dadurch meistens Alleineigentümer/in werde, so trete ich mit meiner eigenen AG in ein Anstellungsverhältnis. Ich bin dadurch sozialversicherungsrechtlich unselbstständig erwerbend. Das aktuelle BVG-Guthaben kann ich dadurch nicht beziehen. Sonst müsste ich die Praxis in der Rechtsform als Einzelunternehmung betreiben, was einen Statuswechsel von bisher unselbstständig erwerbend auf neu selbständig erwerbend bedeuten würde.

Was sind die Steuerfolgen bei einem Share Deal?

Falls die Verkäufer der Aktien der Arztpraxis AG einen Gewinn erzielen, so ist dieser beim Verkäufer steuerfrei. Es handelt sich grundsätzlich um einen einkommenssteuerfreien Kapitalgewinn, falls sich die Aktien bisher im Privatvermögen des Verkäufers befunden haben. Trotzdem bestehen steuerliche Risiken, die eine sorgfältige Planung und Umsetzung erfordern.

Zur Person

Martin Brenner

Dipl. Steuerexperte, Treuhänder mit eidg. FA und Finanzplaner mit eidg. FA

Brenner Treuhand AG*

Gewerbestrasse 6

9242 Oberuzwil

Telefon 071 955 05 65

mail[at]fmhtreuhand.ch

www.fmhtreuhand.ch

*Brenner Treuhand AG ist ein von der FMH Services Genossenschaft empfohlenes, rechtlich und wirtschaftlich selbstständiges Beratungsunternehmen.

Haben Sie bereits eine Cyberversicherung?

Meldungen über Hackerangriffe oder Datenklau liest man fast täglich in den Medien. Das Bewusstsein zu Cyberrisiken wächst daher laufend und auch die Nachfrage nach Cyberversicherungen steigt kontinuierlich. Aber was umfasst diese Versicherung genau? Wir haben für Sie die wichtigsten Fragen und Antworten zu unserer Speziallösung zusammengestellt.

Was versichert eine Cyberversicherung?

Grundsätzlich sind die elektronischen Daten des versicherten Unternehmens gedeckt. Unsere ärztespezifische Lösung gliedert die Deckung in folgende zwei Hauptbestandteile: Eigenschäden und Haftpflichtschäden. Zusätzlich umfasst unser Rahmenvertrag auch eine Leistung für Krisenmanagement sowie weiteren Deckungsbausteinen.

Was versteht man unter Eigenschäden?

Unter Eigenschäden ist die Wiederherstellung der elektronischen Daten versichert, die infolge eines Cyber-Ereignisses abhandengekommen sind oder zum Beispiel durch eine Verschlüsselung nicht mehr zugänglich sind. Weiter deckt die Versicherung auch den aus der Betriebsunterbrechung resultierenden Ertragsausfall sowie die entstandenen Mehrkosten.

Was deckt die Cyber-Haftpflichtversicherung?

Die Haftpflichtversicherung deckt Schadenansprüche Dritter infolge eines Cyber-Ereignisses. Darunter fallen beispielsweise die Zerstörung, Beschädigung, Veränderung, Nichtverfügbarkeit oder Verlust der Daten eines Patienten, welche bei einer Praxis gespeichert wurden. Auch Datenschutzverletzungen infolge eines Cyberereignisses sind versichert, was insbesondere seit dem Inkrafttreten des verschärften Datenschutzgesetztes seit 01.09.2023 sehr wichtig ist.

Welche Kosten sind bei einer Datenschutzverletzung versichert?

Zu den versicherten Kosten zählen die juristische Beratung durch einen externen spezialisierten Rechtsanwalt, die Identifizierung der betroffenen Personen sowie deren Benachrichtigung, die Kommunikation mit den zuständigen Behörden, die Einrichtung einer telefonischen Hotline sowie Anwaltshonorare oder Gerichtskosten in einem Strafverfahren.

Welche Geräte sind versichert?

Versichert sind einerseits Daten, die auf Geräten gespeichert sind, welche zum IT-System des versicherten Betriebes gehören. Dazu zählen Server, PCs, Laptops oder Tablets. Weiter sind auch Daten versichert, die sich auf externen Cloud-Computing Systemen befinden wie beispielsweise ein Cloud-Speicherdienst.

Welche Pflichten hat der Versicherungsnehmer?

Wie bei anderen Versicherungen muss im Schadenfall der Versicherer umgehend informiert und versucht werden, den Schaden möglichst zu minimieren. In der Cyberversicherung muss zusätzlich ein regelmässiges Backup der Daten erfolgen und dieses Backup vom Netzwerk getrennt aufbewahrt werden. Weiter müssen aktuelle Schutzsysteme wie Virenscanner oder Firewall eingesetzt werden und die empfohlenen Sicherheitsupdates auf eingesetzten Betriebssystemen und Software installiert werden.

Welche Hilfe erhält ein Kunde im Schadenfall?

Nebst der Versicherungsdeckung haben wir bei der Auswahl unseres Rahmenvertragspartners grossen Wert auf rasche, zuverlässige und unkomplizierte Hilfe im Schadenfall gelegt. Unser Versicherer betreibt mit einem externen Spezialisten eine 24-Stunden Hotline. Im Schadenfall oder auch schon im Verdachtsfall hilft Ihnen somit ein Fachspezialist und leitet rasch Massnahmen ein, um den möglichen Schaden zu minimieren und zu beheben.

Gibt es auch Dienstleistungen bezüglich Prävention?

Unser Rahmenvertragspartner bietet mit der Cyberversicherung einen kostenlosen Präventionsservice. Kundinnen und Kunden erhalten einerseits technische Ratschläge zur Erhöhung ihrer Sicherheit. Andererseits umfasst die Dienstleistung eine Schulungsplattform, auf welcher sich alle Mitarbeitenden eines versicherten Unternehmens bezüglich Cyber-Sicherheit weiterbilden können.

Wieviel kostet eine Cyberversicherung?

Die Prämie ist abhängig vom gewählten Versicherungsumfang und von der Grösse der zu versichernden Praxis. So sind bei unserer Lösung die Anzahl der Praxismitarbeitenden sowie der Praxisumsatz massgebend. Eine Versicherungsdeckung in unserem Rahmenvertrag ist ab CHF 485 erhältlich. Gerne erstellen wir bei Interesse kostenlos und unverbindlich eine persönliche Offerte.

Wie kann ich eine Offerte bestellen?

Am einfachsten füllen Sie unser Webformular unter www.fmhinsurance.ch/cyber aus oder Sie rufen uns an unter 031 959 50 00, um sich persönlich beraten zu lassen.

Die Voraussetzungen der OKP-Zulassung und die Höchstzahlen

Wer als Ärztin/Arzt fachlich eigenverantwortlich tätig sein möchte, benötigt eine entsprechende Berufsausübungsbewilligung des Tätigkeitskantons. Seit dem 1. Januar 2022 liegt es zusätzlich in der Kompetenz der Kantone, die Zulassung für die Tätigkeit zulasten der obligatorischen Krankenpflegeversicherung (OKP) zu überprüfen und zu erteilen. Des Weiteren kann eine weitere Hürde für die fachlich eigenverantwortliche Tätigkeit hinzukommen: die «Höchstzahlen». Zu beachten ist: Die nachfolgenden Ausführungen betreffen den Stand in Sachen Zulassungssteuerung per Dezember 2023.

Frau Geisseler, wie sehen für Sie als Spezialistin für Bewilligungen derzeit die Herausforderungen bezüglich der Höchstzahlen aus?

Aufgrund der schwierigen Umsetzung auf Verordnungsstufe sowie der Eruierung der Faktoren, welche in Bezug auf die Höchstzahlen zu berücksichtigen sind, haben wenige deutschsprachige Kantone bis anhin Höchstzahlen festgelegt. Die Definition der Faktoren zur Festlegung der Höchstzahlen stellt eine Herausforderung dar, weil vorab das Angebot an Ärztinnen und Ärzten im ambulanten Bereich (Spital, spitalambulante und ambulante Praxis), die Herleitung je eines Versorgungsgrades nach Region und Fachgebiet wie auch ein Gewichtungsfaktor festzulegen ist. Daraus ergibt sich die entsprechende Höchstzahl oder auch Vollzeitäquivalenz (VÄZ). Beispielsweise kann es eine Herausforderung sein, wie in Bezug auf die VÄZ eine Ärztin betrachtet wird, welche sich derzeit im Mutterschaftsurlaub befindet und danach ihr Pensum verändern möchte.

Gibt es bereits kantonale Erfahrungen in Bezug auf die Höchstzahlen?

Beispielsweise haben die beiden Kantone Basel-Land und Basel-Stadt per 1. April 2022 eine Vollzugsverordnung erlassen, in welcher die Höchstzahlen für Ärztinnen und Ärzte im ambulanten Bereich aufgrund der Arbeitszeit in Vollzeitäquivalenten festgelegt sind. Diese Verordnung wurde jedoch in Basel-Land am 18. Januar 2023 nach einem Gerichtsprozess wieder aufgehoben, da das übliche Gesetzgebungsverfahren nicht eingehalten wurde. Für den Kanton Basel-Stadt gilt die Vollzugsverordnung nach wie vor.

In Basel-Stadt darf nun gemäss § 4 Abs. 1 dieser Verordnung beispielsweise eine OKP-Zulassung übertragen werden, wenn die Übernahme im selben Fachgebiet und in derselben Gemeinde stattfindet sowie der Antrag zur Übernahme innerhalb von drei Monaten seit Aufgabe der Praxistätigkeit des Vorgängers / der Vorgängerin bei der Gesundheitsdirektion eingeht. Dies ist aber nicht zwingend in jedem Kanton der Fall; so verneint der Kanton Zug derzeit eine Praxisübergabe in den Fachgebieten mit Höchstzahlen.

Ein anderes Beispiel kommt aus Genf: Dort wurden Wartelisten eingeführt. Deren Problematik ist es, dass das Mitspracherecht der Praxisinhaber und Praxisinhaberinnen eingeschränkt ist, da grundsätzlich immer die Person auf der Position eins der Warteliste als nächster Kandidat oder nächste Kandidatin die Praxis übernehmen darf.

Was muss ich also beachten, wenn ich eine Praxis gründen oder übernehmen will?

Die gesamte Bewilligungsthematik spielt eine enorm wichtige Rolle bei der Aufnahme der ärztlichen Tätigkeit im ambulanten Bereich und auch im Rahmen der Praxisübergabe. Je nach Handhabung der Höchstzahlen kann eine fliessende Übergabe einer Arztpraxis erschwert werden. Die Verkäuferschaft unterliegt der Besitzstandsgarantie in Bezug auf die OKP-Zulassung, so dass je nach Kanton zugunsten der Käuferschaft darauf verzichtet werden müsste. Dies sollte so auch in einen Praxisübernahmevertrag einfliessen. Bei der Praxiseröffnung gilt es das Thema der Bewilligung und der Höchstzahlen frühzeitig anzugehen. Gerade auf die Höchstzahlen ist ein enormes Augenmerk zu legen, wobei stets auch die übrigen Zulassungsvoraussetzungen gemäss den kantonalen Vorgaben wie auch dem Krankenversicherungsgesetz und Krankenversicherungsverordnung zu beachten sind.

Jessica Geisseler

Consultant

Master of Law

Revidiertes Aktienrecht, die Uhr tickt

Seit dem 1. Januar 2023 gelten die Bestimmungen des revidierten Aktienrechts. Diese sind nicht nur für die Aktiengesellschaft, sondern zu einem grossen Teil auch für die Gesellschaft mit be-schränkter Haftung (GmbH) und die Genossenschaft anwendbar. Die Übergangsfrist für die statu-tarischen Anpassungen läuft am 31.12.2024 ab. Haben Sie Ihre Hausaufgaben schon gemacht?

Die Anpassungen beim revidierten Aktienrecht

Damit die gesetzlichen Neuerungen zur Anwendung kommen, müssen diese in den Statuten der Gesellschaft berücksichtigt werden. Aus diesem Grund gilt es die Statuten bis spätestens am 31. Dezember 2024 anzupassen.

Ich fasse kurz die wesentlichen Änderungen für die Arztpraxis zusammen:

- Stichentscheid des Vorsitzenden an der Generalversammlung (GV): Soll der Vorsitzende keinen Stichentscheid haben, muss das in den Statuten festgehalten werden.

- Ausschüttung von Zwischendividenden: Gestützt auf einen Zwischenabschluss kann die GV die Ausschüttung einer Zwischendividende beschliessen.

- Statuarische Schiedsklauseln: Die Statuten können vorsehen, dass gesellschaftsrechtliche Strei-tigkeiten durch ein Schiedsgericht mit Sitz in der Schweiz beurteilt werden. Die Schiedsklausel bindet die Gesellschaft, die Organe und die Mitglieder der Organe sowie die Aktionäre, wenn die Statuten es nicht anders bestimmen.

- Stärkung des Auskunfts- und Einsichtsrechts des Aktionärs: z. B. können die Geschäftsbücher und die Akten von Aktionären eingesehen werden, die zusammen mindestens fünf Prozent des Aktienkapitals oder der Stimmen vertreten. Der Verwaltungsrat (VR) gewährt die Einsicht innert vier Monaten nach Eingang der Anfrage.

Anpassungen

Wir empfehlen für Arztpraxen, welche als Gesellschaft (AG, GmbH oder Genossenschaft) firmiert sind und zwei oder mehrere Eigentümer beteiligt sind, die Änderungen zu prüfen und in die neuen Statuten einzupflegen, damit diese von den einzelnen Vorschriften profitieren können.

Verpflichtung für die ordnungsgemässe Führung der Gesellschafter-Verzeichnisse

Die Gesellschaften haben Register über ihre Gesellschafter ordnungsgemäss zu führen, in denen die Eigentümer und Nutzniesser mit Namen und Adressen eingetragen werden. Die Eintragung erfolgt erst wenn der Erwerb, bzw. das Recht nachgewiesen wird. Das Register muss so geführt werden, dass ein Zugriff darauf jederzeit möglich ist.

Das Gesellschafter-Verzeichnis heisst bei der Aktiengesellschaft das Aktienbuch über die Aktionäre und Nutzniesser (Art. 686 OR), bei der Gesellschaft mit beschränkter Haftung ist es das Anteilbuch über die Gesellschafter, Nutzniesser und zusätzlich die Pfandgläubiger (Art. 790 OR), bei der Genos-senschaft ist es das Genossenschafter Verzeichnis über die Genossenschafter (Art. 837 OR).

Anpassungen

Die Verwaltung der Gesellschaft muss sicherstellen, dass die Verzeichnisse digital und/oder phy-sisch abgelegt sind, ein Zugriff jederzeit möglich ist. Die Änderungen in den Verzeichnissen müssen bei einem Eigentümerwechsel sofort und vollständig nachgeführt werden.

Durchführung der Generalversammlung (GV)

Die GV kann seit der Revision folgendermassen abgehalten werden:

- Schriftliche GV: Die GV kann ihre Beschlüsse schriftlich oder in elektronischer Form fassen.

- Virtuelle GV: Die GV kann mit elektronischen Mitteln ohne Tagungsort durchgeführt werden.

- GV mit «direct voting»: Der Verwaltungsrat kann vorsehen, dass Aktionäre, die nicht am Ort der GV anwesend sind, ihre Rechte auf elektronischem Weg ausüben können.

- GV an mehreren Tagungsorten: Die GV kann an mehreren Orten gleichzeitig durchgeführt werden.

- GV im Ausland: Die GV kann auch im Ausland durchgeführt werden.

Anpassungen

Diese Erleichterungen für die Durchführung der GV sind für Arztpraxen sinnvoll, wenn diese als Gesellschaft firmiert sind und mehrere Eigentümer haben. Um davon profitieren zu können, müs-sen die genannten erweiterten Möglichkeiten in den Statuten beinhaltet sein. Damit ist eine Gesell-schaft schnell und unkompliziert handlungsfähig, z.B. bei einem längeren Auslandsaufenthalt eines Eigentümers. Mit den Vorschriften über unterschiedliche Tagungsorte, wie auch über die virtuelle GV, kann diese unkompliziert stattfinden und jeder Eigentümer, auch wenn er nicht in der Praxis vor Ort ist, kann seine Teilnahme- und Mitwirkungsrechte ausüben. Dies ist insbesondere dann hilfreich, wo eine qualifizierte Mehrheit (z. B. 2/3 Mehr) für ein Rechtsgeschäft erforderlich ist.

Anpassung der Kapitalvorschriften

- Aktienkapital in Fremdwährung: das Aktienkapital kann neu in einer Fremdwährung geführt werden, wenn dies für die Geschäftstätigkeit notwendig ist. Als Fremdwährungen zugelassen sind EUR, GBP, USD und der YEN

- Kapitalband: Die GV kann den Verwaltungsrat ermächtigen, das Kapital während einer be-stimmten Zeitspanne innerhalb einer bestimmten Breite beliebig zu erhöhen oder herabzuset-zen.

Anpassungen

Diese Bestimmungen sind dann dienlich, wenn eine Arztpraxis schnell expandieren möchte mit zusätzlichen Eigentümern, diese nicht den etwas komplexeren Weg über eine Kapitalerhöhung gehen möchten und natürlich die bestehenden Eigentümer ihre bisherigen Beteiligungen behalten möchten. Die Bestimmungen betreffend des Aktienkapitals in einer Fremdwährung sind voraus-sichtlich in der Praxis weniger relevant.

Übergangsrecht

Gesellschaften, die den neuen Vorschriften nicht entsprechen, müssen innerhalb von zwei Jahren, somit bis zum 31. Dezember 2024, ihre Statuten und Reglemente den neuen Bestimmungen anpas-sen.

Wir empfehlen Ihnen die Anpassungen so schnell wie möglich vorzunehmen und helfen Ihnen ger-ne bei der Überprüfung der Statuten und Reglemente.

Marc Renggli

Consultant

lic.iur. / Rechtsanwalt

Kennzahlen einer Pensionskasse

Deckungsgrad, Umwandlungssatz und Verzinsung – das sind wohl die bekanntesten Kennzahlen einer Pensionskasse. Natürlich sind diese Werte wichtig, jedoch sagen sie isoliert betrachtet nicht viel aus. Daher muss eine fundierte Analyse einer Pensionskasse breiter abgestützt sein.

Deckungsgrad

Der Deckungsgrad gibt an, wie hoch die Leistungsversprechen einer Pensionskasse mit Vermögenswerten abgedeckt sind. Ein Deckungsgrad von 110 % beschreibt somit, dass die Kasse stabil ist und mehr als 100 % der künftigen Verpflichtungen gedeckt sind. Wie werden aber die künftigen Verpflichtungen berechnet? Dazu ein kleines Beispiel: wird eine in 10 Jahren zu leistende Rentenzahlung von CHF 100 mit 1.5 % abdiskontiert, dann müssen heute CHF 86.15 sichergestellt werden. Wendet eine Pensionskasse jedoch einen technischen Zins von 2.5 % an, dann müssen nur CHF 78.10 bereitgestellt werden. Zwei Pensionskassen mit gleichem Deckungsgrad können somit trotzdem unterschiedlich solvent sein.

Weitere wichtige Qualitätskriterien, welche den Deckungsgrad beeinflussen, sind z. B. die kalkulatorische Sterbetafel. Hier gibt es die Generationentafel und die Periodentafel. Bei der Generationentafel wird die steigende Lebenserwartung miteinbezogen und somit leben in dieser Darstellung die Menschen länger als in der Periodentafel. Auch dazu ein kleines Beispiel. Wendet eine Pensionskasse einen technischen Zins von 1.5 % an und muss eine jährliche Rente von CHF 100 für 22 Jahre garantieren, dann muss diese Kasse ein Kapital von CHF 1'890 sicherstellen. Sind es hingegen kalkulatorisch 24 Jahre, dann sind bereits CHF 2'033 nötig.

Der dritte wichtige Faktor ist das Verhältnis aktiv Versicherter zu Altersrentnern. Dies ist deshalb so wichtig, weil die Rentner in den Genuss einer faktisch garantierten Rente kommen. Sprich, wenn eine BVG-Stiftung den technischen Zinssatz reduziert, dann muss sie den aktuellen Rentnern den durch die Senkung entgangenen künftigen Zins ausfinanzieren, ansonsten würden die künftigen Renten sinken. Da die Stiftung über kein eigenes Vermögen verfügt, wird sie sich also in irgendeiner Form bei den aktiven Versicherten bedienen müssen. Dies nennt man Verrentungsverluste oder auch einfach Umverteilung. Daher waren in der Vergangenheit Versicherte in Kassen mit hohem Rentneranteil stärker von der Umverteilung betroffen und wurden überproportional zur Kasse gebeten.

Umwandlungssatz

Der Umwandlungssatz verrät, wie hoch das vorhandene Vorsorgeguthaben im Pensionierungszeitpunkt verrentet wird. Ein Umwandlungssatz von 5.5 % ergibt bei einem Vermögen von CHF 100'000 eine jährliche Rente von CHF 5'500.

Grundsätzlich gibt es zwei unterschiedliche Umwandlungssatz-Modelle: der gesplittete oder der umhüllende Umwandlungssatz. Beim gesplitteten Modell muss das obligatorische Guthaben gemäss Gesetz mit 6.8 % verrentet werden. Da dieser Satz mathematisch gesehen zu hoch ist, wird der überobligatorische Teil meistens sehr tief verrentet (z. B. 4 %), so dass die Stiftung eine Ausgleichsmöglichkeit hat.

Beim umhüllenden Modell wird dagegen das gesamte Kapital mit dem gleichen Umwandlungssatz verrentet (z. B. 5 %). Damit dem Gesetz genüge getan wird, gibt es eine Schattenrechnung mit den obligatorischen Mindestleistungen. Der höhere Wert kommt zur Anwendung. Für die Versicherten mit Einkommen nahe der BVG-Mindestleistungen ist tendenziell das gesplittete und für Versicherte mit höherem Einkommen das umhüllende Modell besser.

Ob ein hoher Umwandlungssatz von Vorteil ist, kommt ganz auf die individuelle Ausgangslage jeder einzelnen versicherten Person an. Für eine ältere Person mit Rentenwunsch ist ein hoher Umwandlungssatz sicher zentral. Umso weiter in der Ferne der Pensionszeitpunkt liegt, desto attraktiver ist jedoch ein tiefer Umwandlungssatz, da die Auswirkung der unerwünschten Umverteilung sehr viel geringer ist.

Verzinsung

Die in der Vergangenheit gewährte Verzinsung ist ebenfalls ein wichtiger Indikator. Es handelt sich hier jedoch um eine Vergangenheitsbetrachtung, welche nicht Gewähr bietet, dass dies auch so in der Zukunft stattfinden wird. Trotzdem deutet eine hohe Verzinsung tendenziell auf eine gesunde Kasse mit durchschnittlich tieferen Verrentungsverlusten und tendenziell höherem Spielraum bei der Anlagewahl hin. So ist auch eine Analyse der Anlagestrategie sinnvoll, um das künftige Ertragspotential der Stiftung einschätzen zu können. Eine Stiftung, welche über wenig Spielraum verfügt und grösstenteils in Obligationen investiert ist, wird künftig wohl kaum ansprechende Renditen erzielen können.

Kosten

Selbstverständlich sind auch die Kosten eine wichtige Kennzahl. Den grössten Kostenblock stellen die Risikoleistungen dar. So schreibt der Gesetzgeber vor, dass Personen vor Erreichen des Referenzalters mindestens 4 % der gesamten Prämien für Risikodeckungen wie Tod und Invalidität aufwenden müssen. Damit sind sowohl Renten- wie auch Kapitalleistungen gemeint. Die restlichen Kosten sind Verwaltungskosten für die Betreuung der Versicherten und die Vermögensverwaltung.

Fazit

Ein Pensionskassenvergleich aufgrund der Kennzahlen ist nicht einfach und erfordert oftmals ein fundiertes Verständnis zu den Funktionsweisen von Pensionskassen. Zudem sind auch noch viele weitere Faktoren wie z. B. die zur Verfügung stehenden Anlagepläne, die Anlagemöglichkeiten oder ein allfälliger Verbandsstatus wichtig. Je nach individueller Situation können auch reglementarische Punkte wie die passende Begünstigungsmöglichkeit, Rückvergütung von Einkäufen im Todesfall usw. wichtige Entscheidungskriterien sein. Da für viele Ärztinnen und Ärzte das BVG neben dem Eigenheim das grösste Anlagegefäss darstellt, ist eine wohlüberlegte Auswahl der richtigen Stiftung absolut zentral.

Kauf einer Arztpraxis: Welches ist der faire Wert?

Irgendwann kommt für viele Praxisbesitzer/innen die Frage: Was zahlt man im Markt für eine Praxis? Die gleiche Frage stellen sich auch Ärztinnen und Ärzte und weitere Akteure im Gesundheitswesen, welche eine Praxis übernehmen oder sich an einer Praxis finanziell beteiligen möchten. Eine Antwort darauf zu geben, ist nicht einfach, dennoch soll in diesem Artikel das Thema von verschiedenen Seiten beleuchtet werden.

Folgender Fall bringt die Thematik gleich etwas näher: Eine Praxis in der Unternehmensform einer juristischen Person, als AG konstituiert, wurde durch das Treuhandunternehmen des Praxisbesitzers mit CHF 24.5 Mio. bewertet. Die Käuferpartei ist mit einem «Gegengutachten » auf CHF 6.5 Mio. gekommen. Die Unterschiede in der Bewertung sind beachtlich und können grundsätzlich auch begründet werden. Es sind dabei verschiedene Bewertungsgrundsätze und damit auch eine unterschiedliche Zahlenbasis angewendet worden. Einerseits wurde beim viel höheren Wert die sogenannte DCFMethode (DCF = Discounted-Cash-Flow) verwendet. Dabei stellt man – vereinfacht gesagt – Annahmen über die Zukunft auf: zukünftige Geldflüsse bspw. aus Umsätzen oder Investitionen werden auf den gegenwärtigen Zeitpunkt abdiskontiert. Die Summe davon stellt den «heutigen Wert» des Unternehmens dar. Er zeigt auf, mit welchen Geldzuflüssen ein neuer Eigentümer in Zukunft rechnen kann. Auf der anderen Seite kam eine Methode zur Anwendung, welche auf aktuelle Zahlen resp. dem letzten Jahresabschluss basiert. Da stellt sich nun für den aussenstehenden die Frage, wo nun für diese Praxis der «faire» Wert bzw. Preis liegen soll. Die Antwort wird bei jeder Partei anders ausfallen, je nachdem, welche Sichtweise man einnimmt. Obiges Beispiel war auf eine juristische Person bezogen; die gleichen Themen stellen sich aber ebenso bei einer Praxis in Form einer Einzelunternehmung. Die Erfahrungen zeigen, dass gerade von der Käuferseite der Wille, hohe Aufschläge auf die Substanz zu bezahlen, eher gering ist. Das Argumentarium ist, dass man ja gleich nebenan eine Praxis eröffnen könnte und die Patientinnen und Patienten infolge eines Arztmangels die Praxis sowieso aufsuchen würden. Damit stellt sich wiederum die Frage, wie die Parteien auf einen geeigneten Preis gelangen.

Die DCF-Methode scheint nicht geeignet

Wenn man nun aber den Praxismarkt anschaut, dann wird ersichtlich, dass diese Vorgehensweise leider selten zu einem Verkaufsabschluss führt. Die FMH Services erstellt seit mehr als 30 Jahren Praxisbewertungen und kann in dieser Frage auf eine grosse Anzahl Erfahrungswerte zurückgreifen. Auswertungen der letzten Jahre zeigen immer wieder, dass sich die Preise für eine Praxis kaum an einer DCF-Methode anlehnen. Diese Methode scheint den Wert einer Praxis und damit einhergehend auch deren Refinanzierung schlecht wiederzugeben. Bei der DCF-Methode mit der zukunftsgerichteten Datenbasis gibt es immer wieder Diskussionen, wie sich der Tarif, die Taxpunkte oder auch die Kosten und damit der Gewinn resp. der Cash-Flow in Zukunft entwickeln, was schliesslich die Datenbasis der Bewertung darstellt. Zudem muss bei einer Gruppenpraxis natürlich der Ärztemangel ebenfalls berücksichtigt werden: Kann die gekaufte Praxis in Zukunft auch mit weiteren Ärztinnen und Ärzten betrieben werden?

Wenn man die von den bekannten «Bewertungsunternehmen» erstellten Unternehmensbewertungen für Arztpraxen anschaut, so sieht man mittlerweile die DCF-Methode immer weniger. Die anderen gängigen Bewertungsmethoden wären einerseits die Praktiker- andererseits die Ertragswert- und Substanzwert-Methode. Alle gelangen in der einen oder anderen Form zur Anwendung. Was wäre nun aber die Empfehlung aus Sicht eines Branchenkenners? Zu empfehlen ist, was sich, wie in den meisten Fällen im Markt durchsetzt. Bei den Praxisverkäufer/innen wie auch Praxiskäufer/innen wird die Bewertung der FMH Services bevorzugt. Ausserdem zeigt sich, dass die so errechneten Unternehmenswerte durch die Banken finanziert werden. Damit wäre die Empfehlung, auf diese Methode zu setzen: FMH Services hat, wie oben beschrieben, vor über 30 Jahren eine eigene Bewertungsmethode geschaffen, welche seit dieser Zeit mehrmals den Marktbedürfnissen angepasst wurde. Die Methode kann sowohl bei Einzelfirmen als auch bei juristischen Personen angewendet werden. Auch kann sie bei kleinen Praxen wie bei grösseren Unternehmungen verwendet werden.

Wert ist nicht gleich Preis

Ein wichtiger Aspekt bei der Preisverhandlung bleibt aber die Tatsache, dass eine Bewertung nur einen grundsätzlichen Wert für eine Praxis aufzeigt. Der errechnete Praxiswert müsste in einem Markt unter normalen Bedingungen erzielt werden können. Der finale Preis kann sich deshalb von diesem Wert unterscheiden, wenn im Markt, d.h. in der Region der Praxis Angebot und Nachfrage zu stark voneinander abweichen. Wenn also für eine Praxis nur ganz wenige oder sogar nur ein Interessent vorhanden ist, dann kann der Preis auch unterhalb der Bewertung liegen resp. vice versa.

Die Bewertungsmethode der FMH Services

Diese Bewertungsmethode unterscheidet je nach Gesellschaftsform verschiedene Module: Bei der Einzelfirma werden der Inventarresp. materielle Wert sowie der Goodwill resp. immaterielle Wert berechnet. Bei einer juristischen Person, also der Rechtsform AG oder GmbH, muss zusätzlich der Substanzwert der AG auf Basis der Bilanzzahlen berechnet werden.

Die Berechnung des immateriellen Wertes beruht auf einer Basis von 20 % der durchschnittlichen Umsätze der letzten 3-5 Jahre, sofern sich diese nicht stark verändert haben. Auf dieser Basis wird dann ein Aufoder Abschlag berechnet, welcher sich an Faktoren wie Organisation, Kosten, Lage der Praxis, Personal, Patientenkollektiv etc. orientiert. Dabei wird auch ersichtlich, dass der immaterielle Wert nicht nur auf den Patientinnen und Patienten beruht, sondern auf einer bestehenden Praxisstruktur aufbaut.

Der Wert der materiellen Dinge wie Liegen, Ausbaukosten etc. wird mit degressiven Abschreibungssätzen zwischen 10 % bis 20 % kalkuliert, je nach Art des Gegenstandes. Mittels einer degressiven Abschreibungsmethode kann der Fortführungswert eines Gegenstandes am besten reflektiert werden.

Falls es sich wie oben beschrieben um eine Praxis in der Form einer AG handelt, ist noch die Substanz der Unternehmung zu ermitteln und zu den obigen Werten hinzuzufügen. Die Substanz einer AG entspricht vereinfacht gesagt dem in der AG befindlichen Eigenkapital, welches über die letzten Jahre erwirtschaftet wurde und bei einem Verkauf der Aktien mitveräussert wird.

Patrick Tuor

Leiter Beratung / Mitglied der Geschäftsleitung

lic.rer.pol., MAS in Managed Health Care

Steuerprivilegien der persönlichen Vorsorge

Die persönliche Altersvorsorge und Risikoabsicherung sind sehr wichtig. So wichtig, dass der Staat verschiedene Steuerprivilegien zur Förderung vorsieht. Welche Möglichkeiten es gibt, die eigene Steuersituation zu verbessern, wollten wir von Roger Ledermann wissen, Finanzplanungsexperte der Roth Gygax & Partner AG.

Herr Ledermann, Steuern sparen und Altersvorsorge werden oft in einem Zug genannt. Was hat es damit auf sich?

Der Staat ist daran interessiert, dass seine Bürgerinnen und Bürger Verantwortung in der persönlichen Alters- und Risikovorsorge übernehmen. Deshalb gewährt der Staat unter Einhaltung bestimmter Richtlinien attraktive Steuerabzüge für Beiträge an die berufliche Vorsorge (BVG) und die private Vorsorge (Säule 3a).

Sie erwähnen die berufliche Vorsorge. Diese wird durch den Arbeitgeber definiert und die Beiträge durch Lohnabzüge finanziert. Wie kann man hier Einfluss nehmen?

Sie haben Recht was Arbeitnehmende anbelangt. Ab einem jährlichen Einkommen von CHF 22'050.- sind Arbeitnehmende obligatorisch in einer Pensionskasse versichert. Die Beiträge werden mindestens zur Hälfte durch den Arbeitgeber und über Lohnabzüge durch den Arbeitnehmenden finanziert. Diese Beiträge werden nicht zum Nettolohn auf dem Lohnausweis dazugezählt und werden somit «steuerfrei» verdient.

Selbständigerwerbende sind nicht obligatorisch BVG-versichert, können sich jedoch freiwillig einer Pensionskasse anschliessen. Hier liegt ein grosser Gestaltungsspielraum vor. Es kann definiert werden, welcher Lohnteil versichert ist. Zudem kann man die Höhe der Risikoleistungen und der Altersgutschriften wählen.

Und vergessen Sie nicht, oft verfügen sowohl Arbeitnehmende wie auch Selbständigerwerbende über Einkaufspotential und Einkäufe können ebenfalls vom steuerbaren Einkommen in Abzug gebracht werden.

Können Sie bitte näher erklären, was mit Einkäufen und Einkaufspotential gemeint ist?

Das Einkaufspotential ergibt sich aus dem maximal möglichen Sparguthaben, welches jemand erreichen kann, sofern er seit Beginn (in der Regel Alter 25) mit dem aktuellen Lohn versichert gewesen wäre und Beiträge bezahlt hätte. Häufig ist das effektive Sparguthaben kleiner, wobei man die Differenz als Einkaufspotential bezeichnet. Sie finden diesen Wert in der Regel auf Ihrem Vorsorgeausweis.

Ein Einkauf ist eine freiwillige Zahlung mit dem Zweck, diese Lücke zu füllen. Es gilt vor jedem Einkauf verschiedene Punkte zu berücksichtigen.

Können Sie diese unseren Leserinnen und Lesern detaillierter erklären?

Einerseits ist ein Einkauf nur möglich, solange Einkaufspotential vorhanden ist. Vom vorher beschriebenen Einkaufspotential sind Freizügigkeitsguthaben bei anderen Stiftungen abzuziehen sowie unter Umständen grössere Guthaben der Säule 3a zu berücksichtigen.

Weiter muss ein Einkauf auch mit einem Kapitalbezug koordiniert werden. Innerhalb von drei Jahren darf nach einem Einkauf das Vorsorgeguthaben nicht in Kapitalform bezogen werden, da ansonsten die steuerlichen Effekte wieder aufgerechnet werden.

Zudem sind Vorbezüge für Wohneigentum vor einem Einkauf zurückzuführen. Sie sehen, es gilt eine Menge zu beachten, weshalb wir empfehlen, vor einem Einkauf den Finanz- und Vorsorgeplaner zu kontaktieren. Zudem verlangen Pensionskassen heute in der Regel ein Formular, welches vor der Einzahlung eingereicht werden muss.

Sie haben eingangs auch die 3. Säule erwähnt. Was ist damit gemeint?

Im Schweizer 3-Säulen-Konzept versteht man unter der 3. Säule die private individuelle Vorsorge. Sie unterteilt sich in die freie Vorsorge sowie in die gebundene Vorsorge – auch Säule 3a genannt. Alle Personen mit einem AHV-pflichtigen Erwerbseinkommen dürfen Beiträge an die Säule 3a leisten, welche vom steuerbaren Einkommen in Abzug gebracht werden dürfen. Sehen Sie dazu unser Berechnungsbeispiel in der Infobox. Für BVG-versicherte beträgt der jährliche Maximalbeitrag CHF 7'056.- sowie für nicht BVG-versicherte 20 % des AHV-pflichtigen Einkommens, maximal jedoch CHF 35'280.-.

Solche Steuergeschenke gibt es in der Regel nicht gratis. Was sind die Nachteile der Säule 3a?

Ich würde dies nicht direkt als Nachteile bezeichnen, aber die individuellen Möglichkeiten sind in der gebundenen Vorsorge eingeschränkt. So kann das Guthaben nur unter bestimmten Voraussetzungen wieder bezogen werden. Darunter fällt das Erreichen des Pensionsalters resp. 5 Jahre davor, Erwerb von selbstgenutztem Wohneigentum, die Aufnahme einer selbständigen Erwerbstätigkeit oder das endgültige Verlassen der Schweiz. Guthaben der Säule 3a zählen im Todesfall nicht in die Erbmasse und werden nach einer separaten Rangreihenfolge verteilt, worauf man nur teilweise Einfluss nehmen kann.

Berechnungsbeispiel Steuereinsparung

Beispiel Säule 3a: Ehepaar, konfessionslos, Kantonshauptort, Einkommen 160'000, 3a 7'056

Beispiel BVG-Einkauf: Ehepaar, konfessionslos, Kantonshauptort, Einkommen 330'000, BVG-Einkauf 40'000

Quelle: Eigene Berechnungen mit dem Steuerrechner von Logismata

Wie sieht es bezüglich der Wahl der Anlageform aus? Was ist hier möglich?

Die gebundene Vorsorge wird sowohl von Banken wie auch Versicherern angeboten. Zudem ist von einer Sparkontolösung bis zu einer Aktienstrategie alles möglich. Je nach individuellen Wünschen und Bedürfnissen finden wir so die passende Lösung für jeden Kunden.

Nun haben wir lange über Steuerabzüge gesprochen. Ich finde es aber wichtig, auch über die Besteuerung bei der Auszahlung zu reden. Wie sehen Sie das?

Ich gebe Ihnen da völlig recht. Der Bezug einer BVG-Altersrente muss zu 100 % im Einkommen versteuert werden. Ob dies steuerlich attraktiv ist, hängt von verschiedenen Faktoren wie dem Steuertarif im jeweiligen Kanton oder den weiteren steuerbaren Einkommen ab. Anders sieht es bei Kapitalbezügen aus, sowohl aus dem BVG wie auch der Säule 3a. Diese unterliegen einer separaten Steuer, werden also getrennt vom übrigen Einkommen versteuert. Die Kantone wenden dazu separate Steuertarife an, wobei diese ungefähr bei einem Fünftel der Einkommenssteuer liegen. Wichtig ist, dass alle Kapitalbezüge aus dem BVG und der Säule 3a innerhalb eines Steuerjahres zusammengerechnet werden, was es in einer Finanzplanung zu berücksichtigen gilt.

Bitte erläutern Sie das.

Mit dem Kapitalbezug schliesst sich der Kreis der Steueroptimierung. Langfristig geplant und vorbereitet kann beispielsweise das Pensionskassenguthaben der Ehefrau und des Ehemannes in zwei unterschiedlichen Kalenderjahren bezogen werden. Oder das Guthaben wird mittels Teilpensionierungsschritten bezogen. Auch in der Säule 3a sind mehrere Vorsorgetöpfe möglich, die dann unabhängig bezogen werden können.

Besten Dank für Ihre Ausführungen. Haben Sie zum Abschluss noch einen Tipp für unsere Leserschaft?

Lassen Sie sich unbedingt frühzeitig und umfassend beraten. Unsere Beraterinnen und Berater stehen Ihnen dazu in der ganzen Schweiz persönlich vor Ort zur Verfügung.

Vorsorgeauftrag/Patientenverfügung

Seit gut 10 Jahren ist der Vorsorgeauftrag ein Dauerbrenner. Man könnte meinen, dass das Thema so langsam an Aktualität verliert. Dem ist nicht so.

In den letzten Jahren haben die vorwiegend negativ behafteten Medienberichte abgenommen, doch noch immer gibt es viele Leute, welche das Thema für sich noch nicht geregelt haben. Mit der Einführung des neuen Kindes- und Erwachsenenschutzgesetz (ZGB Art. 360 – 459) am 01.01.2013 wurde das Vormundschaftsrecht abgelöst. Darin regelt der Bund die minimalen Vorgaben bezüglich der Umsetzung sowie deren Organisation. Somit wird beispielsweise festgelegt, dass die zuständige Stelle eine Fachbehörde, die Kindes- und Erwachsenenschutzbehörde (KESB), sein muss. Der Aufbau und die Umsetzung des Kindes- und Erwachsenenschutzes, liegt jedoch in der Kompetenz der Kantone, welche Ihre Bestimmungen in Einführungsgesetzen sowie dazugehörige Verordnungen erlassen haben.

Welche Ziele wurden mit der Einführung des neuen Gesetzes verfolgt

Früher wurde der Kindes- und Erwachsenenschutz auf Stufe Gemeinde organsiert und vielerorts durch Laien umgesetzt. Durch eine Zentralisierung sollen die Fallzahlen und damit die Erfahrung der zuständigen Stellen erhöht und dadurch eine Professionalisierung der Behörde (KESB) erreicht werden. Mit der Einführung der neuen Instrumente wie bspw. Vorsorgeauftrag oder Patientenverfügung soll die Selbstbestimmung und die Eigenverantwortung gefördert und das Mitspracherecht der Familie gestärkt werden. Das Mitwirkungsrecht der Familie beschränkt sich jedoch auf die Vertretung der Ehegatten bei Rechtshandlungen zur Deckung des Unterhaltsbedarfs, die ordentliche Verwaltung des Einkommens und der Vermögenswerte und nötigenfalls der Befugnis zur Öffnung der Post sowie das Vertretungsrecht von Angehörigen und Ehegatten bei medizinischen und pflegerischen Fragen. Weiter soll durch eine individuell zugeschnittene Beistandschaft von Gesetzeswegen nur so weit wie nötig, dem Einzelfall entsprechend, eingegriffen werden (4 Arten: Begleitbeistandschaft, Vertretungsbeistandschaft, Mitwirkungsbeistandschaft und umfassende Beistandschaft).

Zuständigkeit: die neue Kindes- und Erwachsenenschutzbehörde (KESB)

Je nach Kanton ist die KESB ein Gericht oder eine gerichtsähnliche Behörde mit dem Auftrag, im Erwachsenenschutz die wichtigen Entscheidungen zu treffen, Massnahmen anzuordnen und entsprechend zu überwachen. Eine KESB besteht jeweils aus mindestens 3 Behördenmitglieder. Jedes dieser Mitglieder ist für einen Bereich verantwortlich. Davon muss mindestens ein Vertreter der Fachrichtung Recht und Soziale Arbeit mit mehrjähriger Berufserfahrung vertreten sein. Entscheide werden jeweils von drei KESB-Mitgliedern gefällt. Nur wenige Fragen dürfen von einem KESB-Mitglied allein entschieden werden. Für jeden Entscheid muss die KESB ein Entscheidungsverfahren durchführen und trifft mithilfe von KESB-Mitarbeitern, Sozialdiensten und Gutachtern die für einen Entscheid notwendige Abklärungen. Dabei steht die Vermittlung von freiwilliger Hilfe im Vordergrund. Das Ziel ist es, mit den Betroffenen eine einvernehmliche Lösung zu finden. Das Begleiten und Betreuen von Betroffenen im Alltag ist nicht die Aufgabe der KESB. Diese Arbeiten werden von Beiständen, Sozialdiensten, Institutionen wie bspw. Alters- und Pflegeheime und Beratungsstellen erbracht.

Wann greift das Gesetz

Grundsätzlich sind erwachsene Personen für sich selbst verantwortlich und in der Lage über ihre Zukunft selbst zu entscheiden. Sie können somit durch ihre persönlichen Handlungen Rechte und Pflichten begründen. Nach der schweizerischen Gesetzgebung wird dies als Handlungsfähigkeit bezeichnet. Voraussetzungen zur Handlungsfähigkeit sind, volljährig und urteilsfähig zu sein (Art. 13 ZGB). Somit ist im Sinn des ZGB jede Person handlungsfähig, die das 18. Lebensjahr vollendet hat und nicht infolge geistiger Behinderung, psychischer Störung, Rausch oder ähnlicher Zustände die Fähigkeit mangelt, vernunftmässig zu handeln.

Durch den Verlust bzw. Teilverlust der Urteilsfähigkeit ist eine der beiden Voraussetzungen für die Handlungsfähigkeit nicht mehr gegeben. Somit ist es der Person nicht mehr zu hundert Prozent möglich, die Selbstverantwortung wahrzunehmen. Ab hier greift auf Anzeigen hin die KESB zum Schutz der betroffenen Erwachsenen Person ein.

Welche Instrumente kennt das Erwachsenenschutzrecht

- Private Vorsorge: Vorsorgeauftrag, Patientenverfügung

- Gesetzliche Vertretung: Ehegatte für die Alltagsgeschäfte und Angehörige zur Mitsprache bei medizinischen Fragen

- Beistandschaft

Was gilt ohne Vorkehrungen

Die neue gesetzliche Regelung des Erwachsenenschutzes beabsichtigt die Stärkung des Selbstbestimmungsrechts von einer urteilsunfähigen Person. Durch die grössere Freiheit bei der Mitbestimmung steigt jedoch auch die Eigenverantwortung die entsprechenden Vorkehrungen frühzeitig zu treffen und einen Vorsorgeauftrag sowie eine Patientenverfügung aufzusetzen. Denn durch den Eintritt der Urteilsunfähigkeit erlischt auch die Möglichkeit dieser Mitbestimmung. Leider kann dieser Zeitpunkt jederzeit und völlig unerwartet eintreten. Sollten sie keine Vorkehrungen getroffen haben, kommen die gesetzlichen Vertretungsrechte zum Tragen.

Vertretungsrecht der Ehegatten

Falls kein Vorsorgeauftrag besteht, besitzt bei Eintritt der Urteilsunfähigkeit einer Person deren Ehegatte oder eingetragene Partner, welcher mit der betroffenen Person im gemeinsamen Haushalt lebt oder zumindest regelmässig persönlich Beistand leistet von Gesetz ein Vertretungsrecht. Dieses Recht ist jedoch auf folgende Handlungen beschränkt:

- Rechtshandlungen, welche zur Deckung des Unterhaltsbedarfs üblicherweise notwendig sind

- Die ordentliche Verwaltung des Einkommens und der übrigen Vermögenswerte

- Nötigenfalls die Befugnis, die Post zu öffnen oder zu erledigen

Auf den ersten Blick erscheinen die vorgesehenen Handlungen als ausreichend, bei näherer Betrachtung ist dadurch im Alltag eine Betreuung nur sehr eingeschränkt möglich. Sämtliche weiterführende Handlungen müssen zuerst vorgängig von der KESB abgesegnet werden. Als weiterführende Handlungen gelten bspw. bereits: Hypothekenerhöhungen, Vermietung und Verkauf von Liegenschaften, Übernahme oder Liquidation eines Geschäfts etc. Im Zweifelsfall muss also stets die Behörde um vorgängige Zustimmung angefragt werden.

Vertretung bei medizinischen Massnahmen

Hat die urteilsunfähige Person keine Patientenverfügung verfasst, wird die Behandlung durch die behandelnde Ärztin oder den behandelnden Arzt unter Beizug der zur Vertretung berechtigten Person geplant. Selbstverständlich wird soweit möglich auch die urteilsunfähige Person in den Entscheidungsprozess einbezogen. Gemäss Gesetz sind folgende Personen der Reihe nach berechtigt, die urteilsunfähige Person zu vertreten und den vorgesehenen ambulanten oder stationären Massnahmen zuzustimmen oder zu verneinen:

- Die Person, welche in einer Patientenverfügung oder Vorsorgeauftrag bezeichnet ist

- Der Beistand mit einem Vertretungsrecht bei medizinischen Massnahmen

- Der als Ehegatte oder eingetragener Partner einen gemeinsamen Haushalt mit der urteilsunfähigen Person führt oder ihr regelmässig und persönlich Beistand leistet

- Die Person, die mit der urteilsunfähigen Person einen gemeinsamen Haushalt führt

- Die Nachkommen, wenn sie der urteilsunfähigen Person regelmässig Beistand leisten

- Die Geschwister, wenn sie der urteilsunfähigen Person regelmässig persönlich Beistand leisten

Auch wenn das Recht Vertretungsrechte für Ehepartner und deren gleichberechtigten eingetragenen Partnerschaften sowie Familienangehörigen vorsieht, sind diese mehr oder weniger beschränkt. Ebenfalls sind im Gesetzestext nicht einzelne Handlungen konkret beschrieben, sondern nur Handlungsgebiete festgehalten, welche Interpretationsspielraum zulassen. Im Zweifelsfall folgt dann immer eine Entscheidung durch die KESB.

Ob dieser Entscheid auch dem Willen der urteilsunfähigen Person entspricht ist insofern fraglich, da der Entscheid von einer Behörde gefällt werden muss, welche keine persönliche Beziehung zur entsprechenden Person hat. Auf jeden Fall ist zu empfehlen, sich nicht auf das gesetzliche Vertretungsrecht zu verlassen. Wenn man sicher gehen will, dass auch im Fall der Urteilsunfähigkeit in eigenem Sinne entschieden wird, sollte man dies in einem Vorsorgeauftrag und einer Patientenverfügung festhalten.

Vollmachten und deren Hinfälligkeit

Vollmachten legitimieren Beauftragte gewisse Rechtsgeschäfte anstelle des Auftraggebers vorzunehmen. Vollmachten werden durch deren Ausstellung gültig und sind entgegen dem Vorsorgeauftrag nicht an ein Ereignis (Eintritt der Urteilsunfähigkeit) gebunden. Vollmachten, welche bereits gültig sind und in denen explizit erwähnt wird, dass diese auch weiter gelten sollen falls der Vollmachtgeber urteilsunfähig geworden ist, bleiben auch nach dem neuen Kindes- und Erwachsenenschutzrecht gültig, auch dann noch, wenn die Urteilsunfähigkeit eintritt. Hingegen ist es nicht mehr möglich, Vollmachten zu erteilen, welche erst ab Eintritt der Urteilsunfähigkeit ihre Gültigkeit erlangen. Dies ist nur mit einem Vorsorgeauftrag möglich, der vor Eintritt der Urteilsunfähigkeit erstellt wurde. Da die Praxis bezüglich bestehender Vollmachten keine einheitliche Handhabung zeigt und die Unterschiede in den kantonalen Auslegungen sehr gross sind, sollte eine bereits bestehende Vollmacht zusätzlich durch einen Vorsorgeauftrag abgesichert werden.

Einrichtung des Vorsorgeauftrages

Wie anfangs erwähnt, setzt die Errichtung eines Vorsorgeauftrages die Handlungsfähigkeit voraus. Somit muss die Person, die einen Vorsorgeauftrag errichten möchte, im Zeitpunkt der Errichtung volljährig und urteilsfähig sein. Es gibt zwei Möglichkeiten einen Vorsorgeauftrag gültig zu errichten. Entweder wird er komplett von Hand geschrieben, datiert und unterzeichnet oder aber durch einen Notar öffentlich beurkundet. Ohne Einhaltung dieser Formvorschriften kann der Vorsorgeauftrag nicht für wirksam erklärt werden. Im Vorsorgeauftrag müssen Aufgaben, die der oder den beauftragten Personen übertragen werden sollen, möglichst klar umschrieben werden. Je genauer die Instruktionen festgehalten werden, desto einfacher können die Beauftragten den Auftrag ausführen.

Als Beauftragte kommen sowohl natürliche wie auch juristische Personen in Frage. Es können auch mehrere Personen eingesetzt werden, wobei darauf zu achten ist, dass die Zuständigkeiten klar abgegrenzt sind, um Streitereien vorzubeugen. Bei mehreren Personen wird empfohlen die einzelnen Aufgabenbereiche aufzuteilen. Im Vorsorgeauftrag können die Bereiche Personensorge (alles was mit der Persönlichkeit zusammenhängt, z. B. Fragen betreffend Wohnen, das Öffnen der Post, Vertretung bei medizinischen Belangen), Vermögenssorge (Zahlungsverkehr, Verwaltung des Vermögens, Verkehr mit Banken) und die Vertretung im Rechtsverkehr (Vertretung gegenüber Behörden, Gerichten und Privaten) geregelt werden. Speziell erwähnt werden müssen bspw. Kontosaldierungen und der Zugriff zu Bankschliessfächern, die Veräusserung oder Belastung von Grundstücken, das Ausrichten von Schenkungen etc. (siehe auch Art. 396 Abs. 3 OR).

Der Vorsorgefall

Tritt die Urteilsunfähigkeit ein, ist folgendes Vorgehen vorgesehen:

- Prüfen ob die urteilsunfähige Person ein Vorsorgeauftrag erstellt hat

- Einreichen des Vorsorgeauftrages an die zuständige KESB

- Prüfung (Validierung) des Vorsorgeauftrages durch die KESB

- Gespräch zwischen der KESB und dem oder den Beauftragten

- Mandatsannahme durch die Beauftragten

- Ausstellung der Legitimationsurkunde für die Beauftragten durch die KESB

Erst nach erfolgter Validierung und entsprechender Ausstellung der Legitimationsurkunde durch die KESB erlangt der Vorsorgeauftrag seine Wirksamkeit. Bei der Validierung prüft die KESB, ob der Vorsorgeauftrag gültig errichtet wurde, die Urteilsunfähigkeit tatsächlich eingetreten ist, ob die beauftragte Person geeignet und bereit ist den Auftrag anzunehmen. Um die Eignung der vorsorgebeauftragten Person festzustellen führt die KESB mit dieser ein persönliches Gespräch und überprüft den Straf- und Betreibungsauszug. Sind die Voraussetzungen erfüllt, wird die Legitimationsurkunde mit Angabe der beauftragten Personen sowie deren Befugnisse und Aufgaben ausgestellt. Damit endet grundsätzlich der Kontakt zur Behörde. Die KESB hat somit keine Pflicht zur dauernden Überwachung der Beauftragten. Eine solche müsste als Regelung im Vorsorgeauftrag entsprechend vorgesehen werden. Dieses Vorgehen entspricht dem im Gesetz vorgesehenen Ablauf.

Aufgaben der beauftragten Person

Sofern die beauftragte Person den Auftrag (Auftragsrecht) annimmt, müssen die im Vorsorgeauftrag bezeichneten Geschäfte unter Berücksichtigung der Weisungen des Auftraggebers im umschriebenen Rahmen besorgt werden. Grundsätzlich sind die Aufgaben persönlich zu erfüllen. Es können bei Bedarf jedoch Hilfspersonen zugezogen werden. Der Vorsorgebeauftragte kann den Auftrag mit einer Kündigungsfrist von zwei Monaten kündigen. Die Bestimmungen über den einfachen Auftrag sind anwendbar, soweit das ZGB nicht abweichende Bestimmungen festhält. Damit sichergestellt ist, dass die beauftragte Person das übertragene Vertrauen nicht missbraucht und die übernommenen Aufgaben ordnungsgemäss ausführt, bleibt jederzeit ein Mindestmass an behördlicher Eingriffsmöglichkeit bestehen. Die KESB kann jederzeit auf Antrag oder von Amtes wegen, die erforderlichen Massnahmen ergreifen. Wie bereits erwähnt, können aber auch im Vorsorgeauftrag Kontrollmechanismen vorgesehen werden (Bspw. eine regelmässige Berichterstattung und Rechenschaftsablage an bezeichnete Personen oder die KESB).

Zusammenfassung und Abgrenzungen zwischen den verschiedenen Instrumenten

Vorsorgeauftrag

Personen- und Vermögenssorge sowie die Vertretung im Rechtsverkehr

Handschriftlich oder mit notarieller Beurkundung

Auftrag an natürliche und juristische Person möglich

Zum Errichten muss die Person volljährig und urteilsfähig sein

Hinterlegung beim Zivilstandsamt möglich (je nach Kanton)

Patientenverfügung

Begrenzt auf medizinische Fragen

Schriftlichkeit ausreichend – kann somit auf Computer geschrieben und anschliessend unterzeichnet werden

Zum Errichten muss die Person urteilsfähig sein

Auftrag nur an natürliche Person möglich

Hinterlegung auf Krankenkassenkarte und Hausarzt möglich, viele Vorlagen haben eine Hinweiskarte auf eine Patientenverfügung in Kreditkartengrösse zum Aufbewahren im Portemonnaie (empfohlen, da diese im Falle eines Unfalls schnell gefunden werden kann)

Ehegattenvertretung

Vertretung in sehr beschränktem Umfang möglich (Alltagsgeschäfte)

Genaue gesetzliche Umschreibung fehlt

Rechtssicherheit in der Praxis fraglich

Vollmacht

Gültigkeit ab Erstellung

Begrenzung der Gültigkeit auf den Zeitpunkt der Urteilsunfähigkeit nicht möglich

Durchsetzbarkeit bei einer Urteilsfähigkeit in der Praxis fraglich, auch wenn dies explizit in der Vollmacht vorgesehen wurde

Willensvollstreckung

Verfügung auf den Tod

Vollmacht (Urteilsfähigkeit) – Vorsorgeauftrag (Urteilsunfähigkeit) – Willensvollstreckung (Tod)

Fazit

Zur bestmöglichen Absicherung der meisten Lebenslagen wird somit das umfassende Paket mit der Vollmacht, dem Vorsorgeauftrag, einer Patientenverfügung und einem Testament empfohlen.

Zur Person

Christoph Lautenschlager ist Dipl. Treuhandsexperte

TBO Treuhand AG*

Steinstrasse 21

8036 Zürich

Telefon 044 457 15 75

mail@fmhtreuhand.ch

www.fmhtreuhand.ch

*TBO Treuhand AG ist ein von der FMH Services Genossenschaft empfohlenes, rechtlich und wirtschaftlich selbstständiges Beratungsunternehmen.

Deckungslücken bei Erwerbsunfähigkeit vermeiden

Wir zeigen in diesem Artikel auf, wie das Zusammenspiel der Sozialversicherungen funktioniert und welche Möglichkeiten es gibt, die individuelle Vorsorgesituation zu verbessern.

Die finanzielle Absicherung gegen die Folgen einer Erwerbsunfähigkeit ist ein wichtiges Thema für alle Berufstätigen. Insbesondere Ärztinnen und Ärzte müssen diesem Thema eine hohe Aufmerksamkeit widmen, da oft ihre Einkommen nur ungenügend versichert sind.

Im Schweizer Versicherungssystem gibt es mehrere Sozialversicherungen, die Leistungen bei Erwerbsunfähigkeit erbringen. Die versicherten Einkommen resp. die daraus resultierenden Rentenleistungen sind limitiert:

Invalidenversicherung (IV)

Die Invalidenrente der IV ist abhängig vom sogenannten massgebenden Durchschnittseinkommen. Dies entspricht vereinfacht dem erzielten Durchschnittseinkommen plus Erziehung- und Betreuungsgutschriften. Ohne Fehljahre beträgt die IV-Rente maximal CHF 29'400 pro Jahr (ab einem Durchschnittseinkommen von CHF 88'200). Zusätzlich wird pro Kind bis 18 Jahre (resp. 25 Jahre bei Ausbildung) eine IV-Kinderrente von max. CHF 11'760 vergütet.

Berufliche Vorsorge (BVG)

Die Invalidenrente einer Pensionskasse hängt vom jeweiligen Vorsorgeplan ab. Während die obligatorische gesetzliche Minimal-Lösung für Arbeitnehmende nur den Lohnteil zwischen CHF 25'725 (Koordinationsabzug) und CHF 88'200 versichert, kann bei einer überobligatorischen Lösung der gesamte Lohn bis CHF 882'000 versichert werden. Die Höhe der IV-Rente berechnet sich entweder aufgrund des Altersguthabens oder in % des versicherten Lohnes. Die BVG-Invalidenrente wird primär infolge Krankheit bezahlt und ergänzt subsidiär die Leistungen bei Unfall. Auch von der Pensionskasse erhalten Eltern Kinderrenten.

Unfallversicherung (UVG)

Die obligatorische Unfallversicherung deckt den Lohn bis max. CHF 148'200, wobei die IV-Rente 80 % des Lohnes respektive max. 90 % zusammen mit der 1. Säule abdeckt. Höhere Löhne können durch den Arbeitgeber in Form einer Unfall-Zusatzversicherung abgedeckt werden, wobei hier nicht zwingend IV-Renten gedeckt sind.

Zwei Beispiele aus der Praxis

Wie Sie sehen, ist die Berechnung der eigenen Versicherungsdeckung von zahlreichen Faktoren abhängig und sehr komplex. Wir haben deshalb zur besseren Veranschaulichung folgend zwei Praxisbeispiele aufgeführt.

Oberärztin in einem Kantonsspital, 46-jährig, 2 Kinder, Lohn CHF 185'000

Ophthalmologe mit eigener Praxis, 51-jährig, keine Kinder, Lohn CHF 350'000, selbständig mit Pensionskasse aber ohne UVG

Vorsorgesituation verbessern

Wie Sie anhand der beiden Beispiele sehen, können rasch grosse Deckungslücken entstehen. Um diese zu schliessen, gibt es verschiedene Möglichkeiten.

Pensionskasse

Selbständigerwerbende oder Firmeninhaber können ihre Pensionskassenlösung selbst bestimmen. So können Sie definieren, welche Lohnteile versichert sind und wie hoch die Invalidenrente ist. Je nach Anbieter kann die IV-Rente bis 70 % des versicherten Lohnes betragen. Toller Nebeneffekt: Die Prämie der Pensionskasse reduziert das steuerbare Einkommen und somit die Steuerlast.

Private Erwerbsunfähigkeitsrente

Mit einem Invaliditäts-Taggeld oder einer Lebensversicherung können Sie sich über die private Vorsorge versichern. Sowohl im kurzfristigen wie auch im langfristigen Bereich gibt es interessante Lösungen zur idealen Ergänzung der 1. und 2. Säule. Hier gilt es jedoch genau zu prüfen, wie die Versicherungsdeckung ausgestaltet ist (Summen- oder Schadensversicherung) und einen Prämienvergleich einzuholen, da es teilweise grosse Differenzen gibt.

Zusammenfassung

Das Schweizer Drei-Säulen-System bietet zwar verschiedene Versicherungsleistungen bei Erwerbsunfähigkeit. Jedoch reichen diese häufig, insbesondere bei Besserverdienenden, nicht aus. Es gilt deshalb die eigene Vorsorgesituation sorgfältig zu analysieren um Deckungslücken erkennen und schliessen zu können. Dafür empfehlen wir Ihnen die unabhängige Beratung durch unser Spezialisten-Team. Wir zeigen Ihnen auf, welche Leistungen Sie bei Erwerbsunfähigkeit erhalten würden, berechnen Ihnen Offerten für die individuelle Ergänzung und unterstützen Sie beim Vertragsabschluss.

Klare Aussensicht zur Optimierung von Prozessen

Spitäler bieten immer mehr ambulante Leistungen an. Unter diesen Aspekten sind nun viele Spitäler übergegangen, Praxen zu kaufen und damit noch vermehrt im ambulanten Bereich tätig zu werden.

Zum Einen ist das dem Trend «ambulant vor stationär» zuzuschreiben. Zum Anderen sehen sich die Spitäler immer mehr mit Anfragen niedergelassener Ärzte konfrontiert, deren Praxis zu übernehmen. In diesem Umfeld müssen die Spitäler das Überlaufen der Notfallabteilungen, immer mehr Praxisschliessungen im Einzugsgebiet, das Abdecken des Zuweisungsnetzes, den ausgeprägten Kostendruck usw. meistern. Unter diesen Aspekten sind nun viele Spitäler übergegangen, Praxen zu kaufen und damit noch vermehrt im ambulanten Bereich tätig zu werden. Diesen Aspekt hat die FMH Consulting Services AG im Fokus und optimiert im Interesse ihrer Kunden.

«Eine oft gehörte Reaktion von praxistätigen Ärzten, bei welchen die Nachfolgesuche nach längerer Zeit nicht erfolgreich war: Ich frage den Chefarzt der umliegenden Spitäler an, ob er meine Praxis übernehmen will», erzählt Patrick Tuor, lic.rer.pol., Leiter Beratung und Mitglied der Geschäftsleitung FMH Consulting Services AG. Viele Spitäler prüfen mittlerweile diese Angebote, weil sie damit auch die oben erwähnten Probleme lösen können. In der Beratung sieht Patrick Tuor allerdings, dass für die Spitäler mit Praxisübernahmen die Herausforderungen eher zunehmen als dass sie gelöst wären.

Zuerst braucht es für den abtretenden Arzt oder die Ärztin eine Nachfolgelösung. Dann kommen auch Fragen, wie man diese Praxis in die bestehende Struktur eines Spitals integriert. Denn gerade hinsichtlich Praxisaspekten hat man nicht bei allen Fragen Spezialisten inhouse. Andererseits gibt es natürlich auch bestehende ambulante Abteilungen innerhalb eines Spitals, welche gemäss persönlichen Erfahrungen von Patrick Tuor wie auch aufgrund publizierter Artikel zu diesem Thema mit der Rentabilität kämpfen. Patrick Tuor erläutert, dass mit einfachen Methoden aus der Praxis und Ansätzen, welche sich entsprechend bewährt haben, die Rentabilität und auch mögliche Unzufriedenheiten bei Mitarbeitern etc. oft lösen lassen. Er nennt dabei als Beispiel die ambulante Anästhesie in einem Spital: «Das persönliche Wohlbefinden und eine erstklassige Vorbereitung der Patientinnen und Patienten auf kommende Eingriffe in der Region sind entscheidend. Gründliche Information und Aufklärung über Operationen, stationäre Aufenthalte und Weiterbehandlungen sind daher Gold wert. Und das kann aufwändig und zeitintensiv sein. Gut zu wissen, wo es Optimierungspotenzial gibt, um die klinikinternen Ressourcen bestens einsetzen zu können.» Was bringen hier eine unabhängige Sichtweise sowie eine Angleichung der spitalinternen Prozesse?

Das Universitätsspital Basel (USB) ist ein anschauliches Beispiel. Hier präsentierte sich vor rund einem Jahr folgende Ausgangslage: Die Klinik Anästhesiologie bot präoperative Sprechstunden für ambulante und stationäre Eingriffe und Interventionen an. Dabei wurden Patienten in der ambulanten Sprechstunde sowie auf den chirurgischen Stationen betreut. Durch die Zusammenarbeit mit anderen Abteilungen und den Patienten aus der stationären Versorgung entstanden verschiedene Herausforderungen, die einen organisatorischen Mehraufwand auslösten.

Stehenbleiben hiesse Rückschritt

Mitarbeitende einer Klinik oder auch einer Praxis wollen den Erfolgspfad nachhaltig beschreiten. Natürlich kennen sie sämtliche Abläufe von Grund auf und versuchen ständig, den Bedürfnissen ihrer Patientinnen und Patienten gerecht zu werden. Das ist jedoch bloss die eigene Sicht der Dinge. Daher kann eine Sichtweise von aussen sehr vorteilhaft sein. Aus diesem Grund entschied z.B beim USB die Klinikleitung als weiteren Schritt, Stärken und Schwächen durch eine externe Spezialistenfirma analysieren zu lassen, mit dem Ziel, die Prozesse zu beurteilen, weiteres Verbesserungpotenzial herauszuarbeiten wie auch positive Faktoren zu erkennen.

Dafür wurde FMH Consulting Services AG beauftragt. Ausschlaggebend für diese Wahl war die Tatsache, dass diese Expertinnen und Experten in der ambulanten Versorgung versiert sind und auf eine breite und lange Erfahrung zurückblicken können. Während zwei halben Tagen wurden daher die Sprechstunden begleitet und analysiert sowie Mitarbeitende verschiedener Abteilungen und Patientinnen und Patienten befragt. Ebenfalls wurde für die Analyse Datenmaterial zur Verfügung gestellt und Befragungen der Klinikleitung miteinbezogen. Aus diesen Gesprächen und den Erfahrungen aus den Sprechstunden sowie den ausgewerteten Daten haben die FMH Consulting Services AG einen Bericht in Form eines Protokolls erarbeitet, welcher intern besprochen und dessen Vorschläge priorisiert wurden.

Ein typisches Beispiel für eine Praxisberatung im Spital

Die Aufgabenstellung im USB ist charakteristisch für Projekte, welche die FMH Consulting Services AG im Auftrag von Spitälern bearbeitet. Diese profitieren dabei von der jahrzehntelangen Erfahrung der FMH Services Spezialisten im rein ambulanten Bereich. Ambulante Prozesse bilden immer bedeutungsvolle Elemente im Klinikalltag. Es lohnt sich im Zeichen des Fachkräftemangels und vielfach nicht befriedigender Tarife sorgfältig zu analysieren, Verbesserungspotenzial zu sichten, daraus folgende Massnahmen gezielt umzusetzen und bei den Spital-Mitarbeitenden für eine hohe Akzeptanz zu sorgen. An dieser Stelle werden wir laufend weitere erfolgreich realisierte Projekte präsentieren.

Ein erstaunliches Inventar an Chancen

Grundsätzlich gibt es viele Faktoren, folgende häufig vorkommende Erkenntnisse und Verbesserungsvorschläge lassen sich aufführen:

- Sprechstundenplanung: Wie kann ich Wartezeiten verhindern oder wie sollten die optimalen Zeitintervalle sein?

- Wo hat man aus Sicht eines Benchmarkings Optimierungspotenzial gegenüber anderen Praxen in einer vergleichbaren Situation?

- Planung der Patienten auf das Zimmer, den Arzt: Was eignet sich besser?

- Aus externer Sicht eine Verbesserung der Patientenwege suchen: Findet sich der Patient zurecht und hat die MPA den Überblick?

- Eine Optimierung der Beschriftung durch einfache Möglichkeiten installieren: Findet der Patient in nützlicher Frist die Praxis?

- Wie ist das Abgabemanagement bei Medikamenten bei Praxen mit Selbstdispensation?

- Aufbereiten von einfachen Unterlagen oder Checklisten für die Mitarbeitenden, gerade auch hinsichtlich neuen Mitarbeitenden und Assistenzärzten in den ambulanten Abteilungen: Wie kann die Kommunikation optimiert werden?

- Die Frage der Abrechnungssoftware nochmals hinterfragen

- Optimale Personalbesetzung: Was ist das richtige MPA-Arzt-Verhältnis?

- Effiziente Zusammenarbeit mit den Spitalabteilungen

- und vieles andere mehr

Schrittweise zügige Umsetzung

Die grosse Aufgabe besteht jeweils darin, nach einer gründlichen Aufnahme und Erarbeitung neuer Massnahmen, diese Pläne und Prozesse auch umzusetzen. Gerade in diesem Bereich erden oft Abstriche gemacht, da man wieder ins Tagesgeschäft übergeht. Meistens macht es daher Sinn, dass die Massnahmen ebenfalls begleitet und idealerweise nach einer bestimmten Zeit nochmals überprüft werden. Die Mitarbeitenden und insbesondere in dieser Frage die MPA sind jeweils sehr interessiert und freuen sich sehr auf die daraus resultierenden Resultate punkto Effizienz und speziell kundenorientierter Massnahmen. Denn beides ist gleichermassen entscheidend. «Die Patientinnen und Patienten haben erste Priorität, aber neue Strukturen und Abläufe müssen auch ausgezeichnet zu den Mitarbeitenden passen. Stimmt beides, gewinnen alle und die beidseitige Zufriedenheit stimuliert und motiviert», hält Patrick Tuor fest. «Bereits wenige Monate nach dem Start einer Umsetzung stellen wir gerne fest, dass das Zusammenwirken von internem Knowhow und Out-of-the-box-Sicht von unserer Seite eine ideale Kombination bedeutet. Voraussetzung dafür ist, dass beide Partner ihr Wissen und ihre Ideen gemeinsam offen diskutieren und verbinden konnten. Das ist für die Qualität wie auch die Akzeptanz solcher Projekte ausschlaggebend.»

Eine herausfordernde Zusammenarbeit

Für Patrick Tuor verlaufen viele Aufträge positiv: «Wir stossen immer wieder auf spannende Projekte, für das sich die Mitarbeitenden sehr aktiv mit einbringen und neugierig auf weitere Verbesserungsmassnahmen sind. Zudem können wir jeweils die Mitarbeitenden wie auch die MPA oder angestellte Ärzte und Ärztinnen sehr gut ins Projekt integrieren. Sie sollen Teil der Anpassungen sein und ihren Input liefern. Zudem sind wir überzeugt, dass wir aufgrund unseres Knowhows bezüglich Organisation, Struktur und Führung ambulanter Einrichtungen wertvolle Erkenntnisse erarbeiten und zu deren Realisation beitragen können. Die Zusammenarbeit ist immer sehr spannend und herausfordernd, gerade auch bei grösseren Instituten wie beim USB mit einem grossen Patientenaufkommen. Das bedeutete natürlich eine enorme Chance, mit einem neuen Konzept besonders viel an Effizienz, Mitarbeitenden- und Patientenzufriedenheit zu erreichen.»

Patrick Tuor

Leiter Beratung / Mitglied der Geschäftsleitung

lic.rer.pol., MAS in Managed Health Care

Sorglos in den Ruhestand

Nach einer hoffentlich erfüllenden und erfolgreichen Zeit als Praxisinhaber/in kommt irgendwann der Zeitpunkt, sich von seiner Tätigkeit zu trennen, die Praxis an einen Nachfolger/in zu übergeben und in den Ruhestand zu treten.

Im Hinblick auf Versicherung und Vorsorge gibt es einige wichtige Dinge, die man beachten muss.

AHV/IV

Bei einer Pensionierung vor dem ordentlichen Rentenalter von 64/65 Jahren sind Sie weiterhin verpflichtet, jährliche Beiträge an die AHV zu leisten. Die Höhe des Betrages berechnet sich bei Nichterwerbstätigen aufgrund des Vermögens. Bei Ehepartnern gilt die Beitragspflicht als erfüllt, wenn ein erwerbstätiger Partner den doppelten Mindestbeitrag einzahlt.

Weiter stellt sich die Frage nach dem Rentenbezug:

Es ist sowohl ein Vorbezug (max. 2 Jahre vor dem ordentlichen Pensionsalter) wie auch ein Aufschub (max. 5 Jahre) möglich. Je nachdem wird die Rente lebenslänglich gekürzt oder erhöht.

Pensionskasse

Mit der Aufgabe der Tätigkeit tritt in der Regel der Vorsorgefall «Pensionierung» ein, wodurch Sie die Möglichkeit haben, Ihr Altersguthaben in Rentenform oder als Kapital zu beziehen. Der Kapitalbezug ist in seltenen Fällen von der Stiftung eingeschränkt, wobei das Gesetz einen minimalen Bezug von 25 % des Kapitals vorsieht. Welche Aufteilung zwischen Rente und Kapital sich lohnt, hängt von der individuellen Situation und von den Wünschen und Zielen der Kundschaft ab. In einer persönlichen Pensionsplanung unterstützen wir Sie in der Definition Ihrer optimalen Strategie.

Berufshaftpflichtversicherung

Die Berufshaftpflichtversicherung endet grundsätzlich mit der Praxisaufgabe. In der Praxis stellen wir häufig fest, dass Ärztinnen und Ärzte mit einem minimalen Pensum weiter tätig sind und so beispielsweise langjährige Patienten, nahe Bekannte oder Familienangehörige weiter beraten und behandeln. In diesem Fall ist es möglich, die Berufshaftpflichtversicherung mit einem minimalen Pensum weiterzuführen, wozu wir Ihnen eine Änderungsofferte erstellen können.

Übrigens: Auch nach der Praxisaufgabe können noch Ansprüche an einen Arzt geltend gemacht werden (aus früheren Behandlungen). Deshalb verfügen unsere Rahmenvertragslösungen über eine kostenlose Nachrisikodeckung, wodurch während den gesetzlichen Verjährungsfristen noch Ansprüche durch die frühere Versicherung gedeckt sind.

Rechtsschutzversicherung

In unseren Versicherungslösungen sind Ärztinnen und Ärzte sowohl in beruflichen Situationen wie auch als Privatperson oder im Strassenverkehr versichert. Mit der Praxisaufgabe kann die Betriebs- und Berufs-Rechtsschutz aus dem Vertrag ausgeschlossen werden, wodurch sich die Prämie reduziert.

Personalversicherungen

In der Funktion als Arbeitgeber verfügten Sie für Ihr Personal über verschiedene Versicherungsdeckungen wie das Krankentaggeld (KTG), die Unfallversicherung (UVG) und die Pensionskasse. Je nachdem, ob das Personal durch einen Nachfolger übernommen wird oder aus dem Unternehmen ausscheidet, bleiben die Verträge bestehen oder können gekündigt werden.

Sachversicherung